Définition de la MACD

Qu'est ce que la MACD ?

Cet indicateur qui signifie en anglais "Moving Average Convergence Divergence" est utilisé lors de l'analyse technique qui a pour objectif de prévoir la tendance d'un cours. La MACD permet donc de visualiser des signaux d'achat ou de vente. Un histogramme sont associés afin de travailler sur les divergences.

Comment calculer la MACD ?

- Pour calculer la MACD il faut faire la différence entre deux moyennes mobiles exponentielles (MME) ayant des périodes différentes. De manière générale, il est convenu de faire la différence entre une moyenne mobile exceptionnelle à 12 jours et une autre à 26 jours. On l'écrit donc MACD(e12,e26). Une fois calculée et représentée graphiquement, on peut parler de ligne de MACD.

Comment calculer les MME ?

Pour calculer les MME à 12 et 26 jours la formule est MME= (fermeture du jour*0,09 + MM de la veille*0,91)

- Pour calculer la ligne de signal, il faut faire une moyenne mobile exponentielle sur x jours ( généralement 9) de la ligne de MACD.

- L'histogramme se calcule lui en faisant la différence entre la ligne de signal et celle du MACD.

Comment interpréter la MACD ?

Il existe deux manières d'utiliser la MACD: l'étude des croisements et l'étude des divergences.

Comment interpréter les croisements de la MACD ?

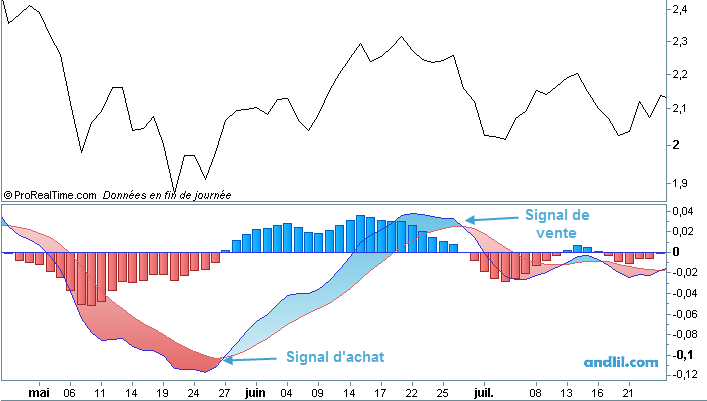

Tout d'abord, il nous faut ensuite calculer la ligne de signal. Elle représente une moyenne mobile exponentielle sur 9 jours (en général) de la ligne de MACD. Ce sont les croisements entre la ligne de MACD et la ligne de signal qui nous donnent les signaux d'achat ou de vente.

Quand la ligne de MACD traverse à la hausse la ligne de signal, c'est un signal d'achat. A l'inverse quand la ligne de MACD traverse à la baisse la ligne de signal, c'est un signal de vente.

MACD

Comment interpréter les divergences avec la MACD ?

Les points de retournements de tendances les plus importants s'identifient grâce à l'étude des divergences. Lorsque les prix atteignent un nouveau plus bas et que l'histogramme reste supérieur à son précédent plus bas on distingue une divergence haussière. Lorsque les prix atteignent un nouveau plus haut et que l'histogramme reste inférieur à son précédent plus haut on distingue une divergence baissière.

Une divergence baissière ou haussière annonce un signal plus significatif si cette dernière apparaît dans une zone de surachat ou de survente.

Avantages et inconvénients de la MACD

L'avantage de la MACD est que c'est un indicateur plus réactif que l'étude des moyennes mobiles. On peut donc déceler plus tôt un changement de tendance. L'inconvénient de la MACD est qu'elle est son risque. C'est un outil adapté au trading à court terme (voir Day trading ) et il doit être associé avec d'autres outils d'analyse.

Vidéo de présentation de l'indicateur MACD

Retrouvez tous nos autres guides disponibles, comme le guide de la gestion de portefeuille, le guide de la fiscalité, et bien d'autres encore dans notre section guide.

Lexique Bourse : A - B - C - D - E - F - G - H - I - J - K - L - M - N - O - P - Q - R - S - T - U - V - W - X - Y - Z

Auteur de l'article :Benoist Rousseau est diplômé de l'université Paris-Sorbonne en histoire économique contemporaine et de la Certification Professionnelle des Acteurs des Marchés Financiers de l'AMF. Il a été professeur d'histoire pendant 12 ans avant de devenir trader en compte propre. Ancien Conseiller en Investissements Financiers, il est aussi écrivain. Son ouvrage "Devenez Trader Pro" est numéro 1 des ventes dans la catégorie bourse depuis de nombreux mois. Intervenant régulier sur TV Finance et divers médias, il est suivi par plus de 150.000 personnes sur les réseaux sociaux.

Laisser un commentaire

Avertissement : La négociation sur instruments financiers à effet de levier peut vous exposer à des risques de pertes supérieures aux dépôts et ne convient qu'à une clientèle avisée ayant les moyens financiers de supporter un tel risque. Les transactions sur instruments de change (forex) et contrats sur différence (CFD) sont hautement spéculatives et particulièrement complexes et s’accompagnent d’un niveau de risque élevé en raison de l’effet de levier. Vous devez vous assurer que vous comprenez comment ces instruments fonctionnent et que vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Les vidéos et les articles de ce site n’ont qu’une portée pédagogique et informative, ce ne sont pas des conseils en investissement ni une incitation quelconque à acheter ou vendre des instruments financiers. Tout investisseur doit se faire son propre jugement avant d'investir dans un produit financier afin qu'il soit adapté à sa situation financière, fiscale et légale.

2 Commentaires pour Définition de la MACD

Merci

La formule :

MME= (fermeture du jour*0,09 + MM de la veille*0,91)

est fausse, une MME se calcule comme suit :

MME= (fermeture du jour*Alpha + MM de la veille*(1-Alpha)

Avec Alpha = 2/(période+1)

Pour que Alpha = 0.09 la période de la MME doit être d'environ 21.